È una nota di CPR Asset Management intitolata “Inflazione negli Stati Uniti: inizia il declino”.

È importante leggere questa nota per alimentare il pensiero di tutti e migliorare le nostre prospettive per i prossimi mesi.

Avendo raggiunto i livelli più alti dall’inizio degli anni ’80 e innescato una risposta senza precedenti della banca centrale nello stesso periodo, l’inflazione statunitense appare ora chiaramente in fase discendente. Questo non sarà senza conseguenze per la politica della Fed.

Negli Stati Uniti, l’inflazione ha registrato una brusca accelerazione dalla fine del 2021 a causa di una combinazione di fattori: l’aumento dei prezzi dell’energia e dei generi alimentari (esacerbato dalla guerra in Ucraina), una carenza di mercato del lavoro (vedi “The Great Resignation”), un semiconduttore carenza che ha paralizzato la produzione di automobili, e una carenza di alloggi, risparmi in eccesso che stimolano la domanda, ecc. Uno studio condotto dalla Federal Reserve Bank di San Francisco ha dimostrato che l’accelerazione dell’inflazione negli Stati Uniti negli ultimi 18 mesi è derivata da fattori di offerta convergenti con fattori di domanda.

Al suo apice nel giugno 2022, i prezzi al consumo (IPC) sono aumentati del 9% su base annua, più di 4 volte l’obiettivo di inflazione federale del 2%. Ciò ha spinto la Fed ad avviare il ciclo di rialzo dei tassi più rapido dall’inizio degli anni ’80 (il famoso “shock Volcker”). E così i fondi della Fed sono stati aumentati di 375 punti base tra marzo e novembre 2022. Questa rapida stretta monetaria ha avuto molte conseguenze. uno degli importanti:

Il valore del dollaro è aumentato fortemente, in gran parte perché la Fed era più forte rispetto alle altre principali banche centrali.

I tassi reali sono aumentati bruscamente (il tasso reale a 10 anni è aumentato di 250 punti base dall’inizio del rialzo, molto più di quanto non fosse durante il “graduale capriccio” nel 2013), danneggiando i settori in crescita del mercato azionario,

Un marcato rallentamento del mercato immobiliare, con un crollo del numero di compravendite e il primo calo dei prezzi in 10 anni.

Per energia e cibo, verso la dissipazione delle influenze essenziali.

Anche se la crisi energetica avesse colpito gli Stati Uniti in misura minore rispetto all’Europa, nel 2022 l’indice dei prezzi al consumo dell’energia negli Stati Uniti sarebbe aumentato di un’entità simile a quella degli shock petroliferi degli anni ’70, in gran parte a causa dell’aumento dei prezzi alla pompa. La caduta e poi la stabilizzazione di quest’ultima (causata anche dal ritorno sul mercato di 180 milioni di barili di petrolio da stock strategici da parte dell’amministrazione Biden) ha consentito un forte calo del contributo energetico all’inflazione. Ipotizzando prezzi dell’energia stabili negli Stati Uniti, anche a livelli relativamente elevati, gli effetti energetici sottostanti si dissiperanno in modo significativo dall’inizio del 2023.

Per quanto riguarda i prezzi dei prodotti alimentari, il loro andamento è strettamente correlato all’andamento dei prezzi dell’energia e un rallentamento dei prezzi dell’energia dovrebbe portare automaticamente a un rallentamento dei prezzi dei prodotti alimentari. Inoltre, negli ultimi decenni è stato osservato che il Food CPI era indietro di circa 6 mesi rispetto al FAO Food Price Index, ma quest’ultimo ha iniziato a rallentare in modo significativo da pochi mesi (è passato dal +30% a/a di aprile a + 2% ad ottobre). Quindi anche il cibo dovrebbe contribuire a rallentare l’inflazione.

Per l’inflazione core, ci sono diversi motivi per sperare in un rallentamento.

L’inflazione core, ovvero l’inflazione al netto di energia e alimentari, è aumentata del 6,3% su base annua a ottobre. Di questo 6,3%, il 3,4% è attribuito all'”abitazione esclusa energia”, l’1,3% ai “trasporti esclusa energia” e lo 0,5% alla salute.

L’IPC “case escluse energia”, che è quindi indubbiamente un peso massimo dell’inflazione core, è aumentato fortemente quest’anno, in gran parte perché i prezzi degli immobili hanno registrato un forte rally storico negli ultimi due anni: +43% tra la fine del 2019 E metà 2022! Una stretta monetaria molto brutale da parte della Fed ha portato il mercato immobiliare a una brusca battuta d’arresto (le transazioni sono crollate ei prezzi hanno iniziato a scendere per la prima volta in dieci anni). In forte rallentamento anche i canoni di locazione, registrati sul mercato dalle istituzioni private. Pertanto, la progressione dell’IPC “residenziale esclusa l’energia”, che è in ritardo di circa 8-12 mesi rispetto a queste cifre, dovrebbe raggiungere il picco nei prossimi mesi.

Un altro fattore che rallenta l’inflazione core ha a che fare con i prezzi delle automobili. La carenza di semiconduttori emersa durante la crisi del coronavirus ha gravemente colpito la produzione di automobili, provocando un forte aumento dei prezzi delle automobili. Il recente miglioramento della situazione della produzione di auto ha iniziato a ridurre i prezzi delle auto: l’indice di Mannheim (prezzi delle auto usate) è sceso del 10,6% su base annua a ottobre e l’indice JD Power (prezzi delle auto nuove) si è stabilizzato. Il CPI dei trasporti esclusi l’energia di solito è in ritardo di alcuni mesi rispetto a questi indici particolari, e quindi anche il suo contributo al CPI core dovrebbe diminuire drasticamente.

Per ragioni metodologiche, il CPI “assicurazioni sanitarie” (0,9% del paniere dei consumi monitorato dal BLS) dovrebbe diminuire nei prossimi mesi, e ciò contribuirebbe a una flessione del CPI core di oltre 0,3 punti nei prossimi sei mesi.

Infine, un forte apprezzamento del dollaro reale nel 2022 deprime il prezzo delle importazioni, che fungerà anche da fattore di mitigazione dell’inflazione nei prossimi mesi.

Una combinazione di fattori significa che ora possiamo ritenere che il calo del tasso di inflazione negli Stati Uniti sia costante. In questo contesto, la Fed adeguerà quindi la sua politica di inasprimento monetario: dopo 4 aumenti dei tassi di interesse di 75 punti base, il ritmo degli aumenti dei tassi ora rallenterà. Numerose comunicazioni dei membri della Fed sembrano confermarlo. I commenti di Christopher Waller, che è stato un falco tra i falchi quest’anno e che è stato spesso pessimista sulle prospettive dell’inflazione, lo confermano: secondo lui, i recenti sviluppi positivi sul fronte dell’inflazione significano che la Fed potrebbe passare ad aumentare i tassi di interesse di 50 punti base o addirittura di 25 punti base se questi sviluppi continuano. Anche se all’interno del FOMC si possono sempre sollevare interrogativi, l’era del “sempre più aggressivo” da parte della Fed sembra ormai finita.

Anche se si prevede che l’inflazione negli Stati Uniti rallenti nei prossimi mesi, è probabile che nei prossimi anni sia più alta di quanto non fosse nel 2010, ma è anche più volatile. »

Sono d’accordo con l’ultima frase della conclusione della nota del CPR AM secondo cui se l’inflazione rallenta, rimarrà più elevata nei prossimi anni e anche più volatile con recrudescenze a due cifre a seconda dei progressi o delle battute d’arresto a seconda della vostra visione del punto di vista della globalizzazione.

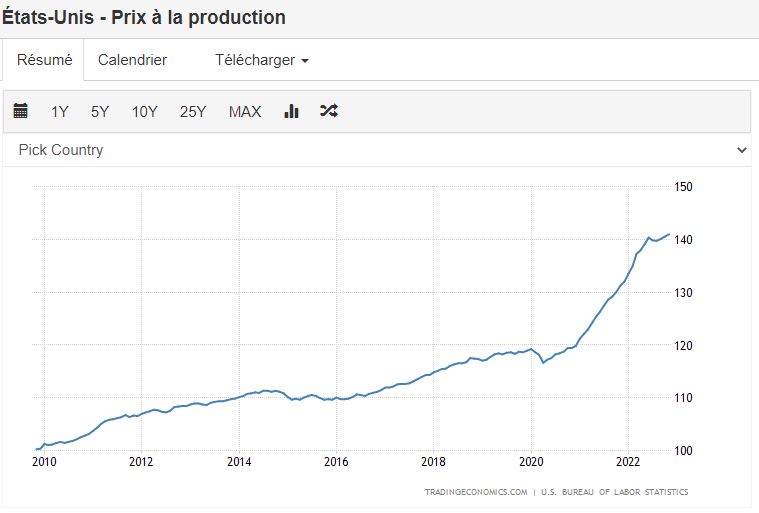

Infine, per quanto riguarda i prezzi alla produzione negli Stati Uniti, che è un indicatore anticipatore dell’inflazione, dopo essersi stabilizzati, sembra che vogliano ricominciare a salire. L’aumento dei tassi di interesse potrebbe non aver avuto il pieno impatto sperato dalla banca centrale statunitense.

Carlo Snat

Questo è un articolo ‘giornalistico’, cioè esente da riproduzione totale o parziale a condizione che questo paragrafo venga riprodotto successivamente.Insolentiae.com è il sito dove Charles Sannat si esprime quotidianamente e fornisce un’analisi spudorata e senza compromessi delle notizie economiche.Grazie per aver visitato il mio sito. Puoi iscriverti gratuitamente alla nostra newsletter quotidiana su www.insolentiae.com »

“Fanatico di zombi da una vita. Praticante di web hardcore. Pensatore. Esperto di musica. Studioso di cultura pop impenitente.”